今天给大家介绍下清算。清算在支付结算中是一个比较重要的概念,搞懂了它支付结算的很多概念都能举一反三。但是大家学习的时候也发现了,清算的学习门槛也挺高的,今天我就用最大白话的方式给大家介绍下什么是清算。

下面我们就来开始对清算的探索之旅。(老规矩觉得内容简单或者繁琐,直接跳到最后看总结)

一、什么是清算

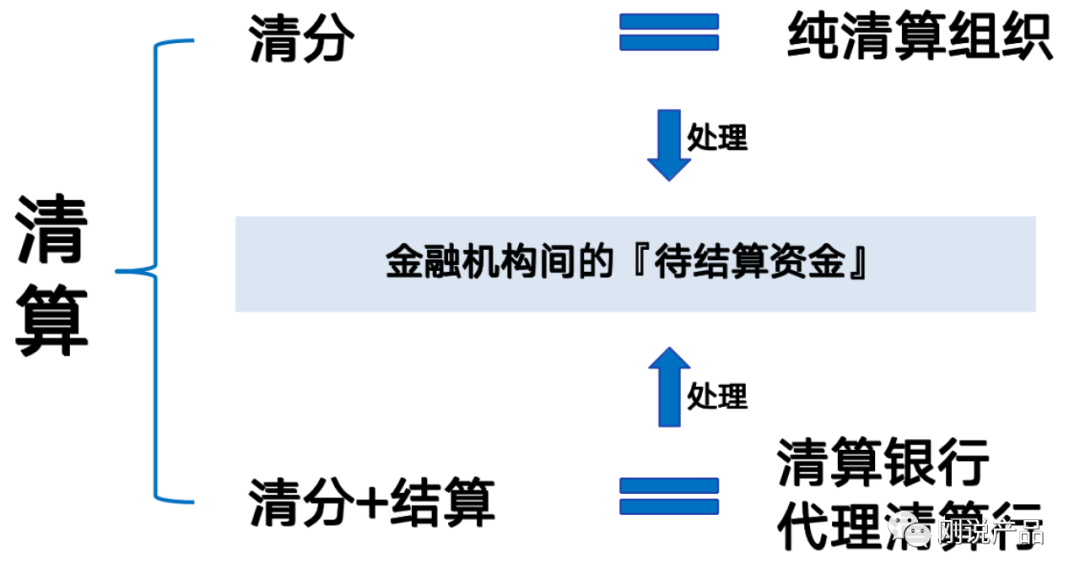

清算:结算前对金融机构之间的支付工具进行清分、撮合、对待结算的债权账务进行计算、轧差的过程。[1]

通俗化的解释就是,清算是发生在金融机构之间,他负责核对金融机构之间的交易,撮合金融机构之间的待结算资金,为资金最终结算提供账务依据。

从这个描述我们可以看到清算是一个比较大的概念,他包含了如下几个特征:

1)清算的参与者是金融机构;

2)清算负责撮合金融机构间的交易;

3)清算处理的主要对象金融机构间的“待结算资金”;

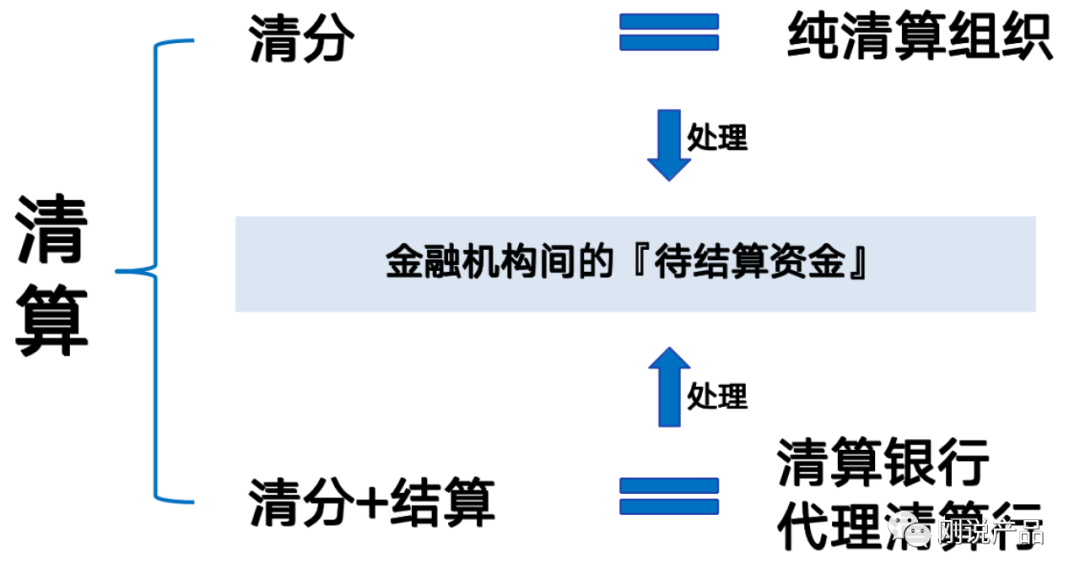

清算概念的拆分

我们普遍都认为清算包含了“清分和结算”两个处理过程。但是在实际业务开展过程中存在“纯清分”的清算机构(网联、银联),以及“即做清分又做结算”的清算银行和代理清算行(人行清算、农信银、城银清)。其实清分和结算本来就密不可分,只是有时候需要“钱和账”分开管理罢了。

二、清算的目的

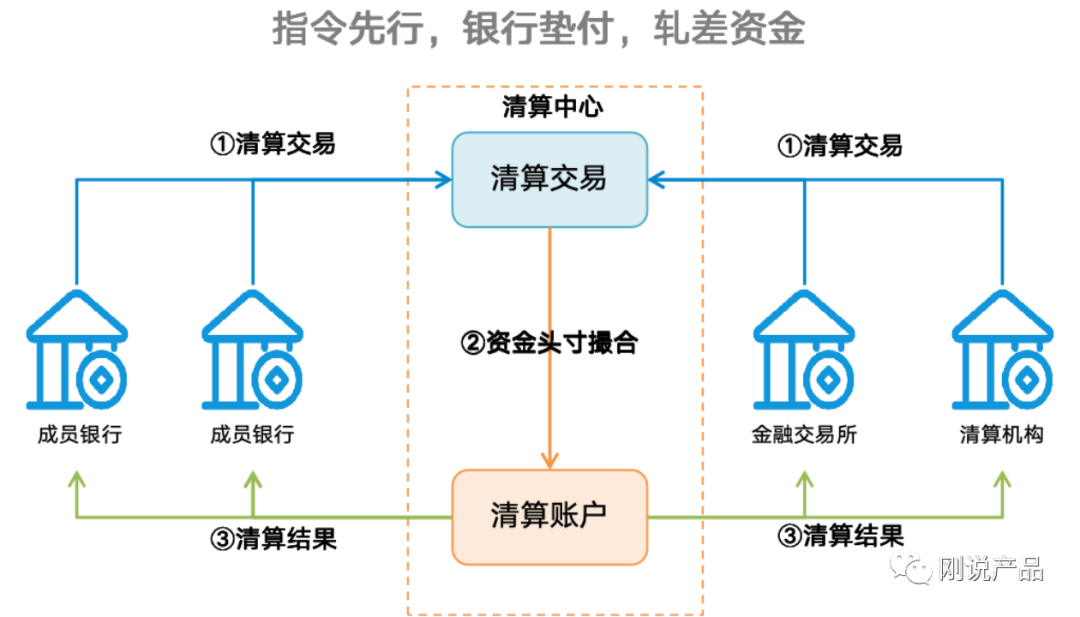

“清算的目的就是实现资金跨金融机构的转移”。我们知道支付指令是可以在互联网上进行快速的传递,而资金由于数字化货币还没被广泛应用,因此他主要采用集中存放的方式来进行清算。

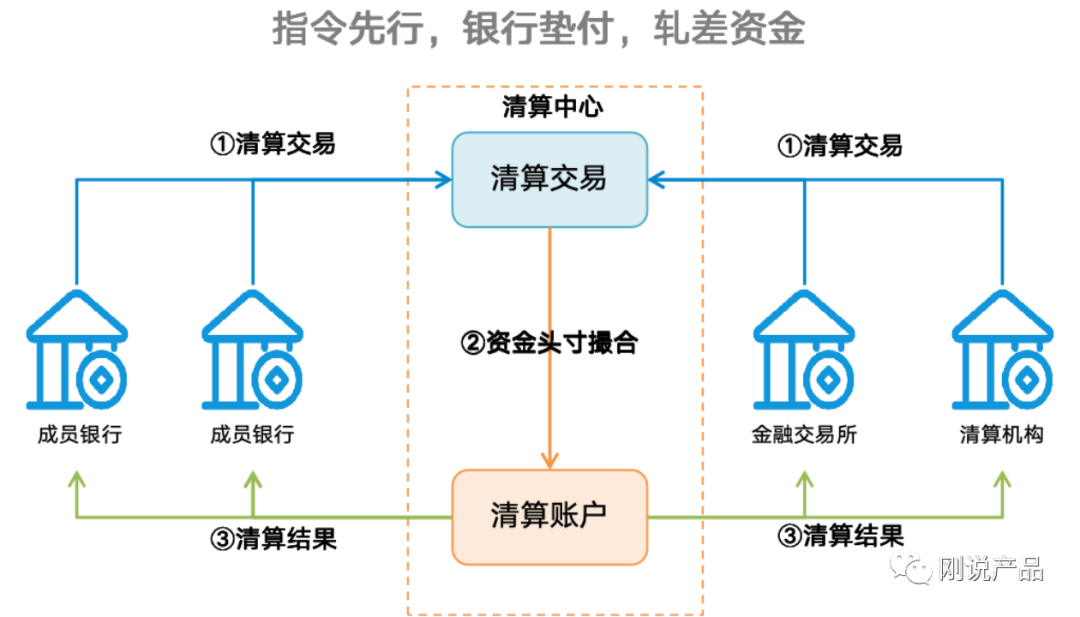

因此人们就想出来一个办法“让交易指令先行,由银行向客户支付资金,最后银行间轧差资金”的方式,这就是清算。

三、清算体系组成

跨行清算这个想法很好,但是如何组建这样的一个清算体系让银行都参与进来,让大家都愿意在上面交易呢?这里需要四个关键要素“清算中心、清算资金、清算网络、清算规则”。

3.1、清算中心:信用背书建立信任

要把银行组织起来,让大家相信在这个网络上支付的资金是安全的,这显然只能由一个国家的央行或者大型银行组织才能做到。

因此“清算银行”(例如人行清算中心)和“清算组织”(例如SWIFT、CHIPS、Fedwird组成的跨境清算组织)就出现了,由他们来组建"清算中心"。由于可靠的背景和国家机器作为信用保障,金融机构间的信任就建立起来了,率先加入的当然是那些用户最多,资信最好的大型银行,有了示范效应中小银行也纷纷加入了。

3.2、清算资金-跨行资金流动基石

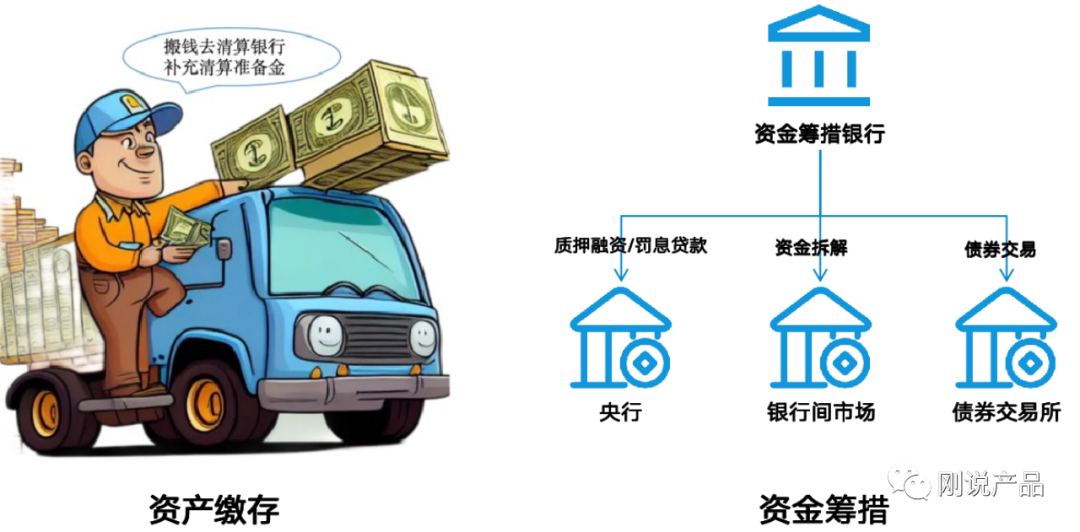

前面介绍交易指令是可以通过网络来快速传输的,但是资金可不行。这就需要金融机构之间去清算组织存钱,但这是件非常麻烦的事情。

金融机构间存钱和取钱,主要通过“资产缴存”和金融市场的“资金筹措”两种方式,这些都是真金白银的钱(现金、债券、贵金属等),因此这些存在清算中心的钱属于“银行资产”。

1)认识“清算资金”的资产属性,我们就能理解为什么清算交易会有“借记、贷记”这样的功能,因为清算组织操作的是银行的资产,他的交易场景就是对于最原始资产的会计登记。所以也不难理解为什么企业与金融机构签协议金融机构都是甲方(你是在人家的资产上做跨行交易)。

2)认识“清算资金”的会计属性,我们这就能理解为什么对账结果都是以上游为准,因为越靠近上游就越接近资金,资金的源头就是清算组织或者央行,他们对资金的操作就是最基础的会计账,并且受法律保护的。所以每笔清算交易的结果,都是资金处理的最终结果。

3.3、清算网络:触达经济每个角落

有了参与的银行、也解决了资金的问题,下一步就是要建设一个清算的网络为客户提供支付服务。通过清算网络把成员银行都链接起来,大家按照共同的报文协议来执行交易,由清算系统来给交易各方算账。

组成整个清算网络的形式也是多种多样,我们按照历史发展主要分四种形式:

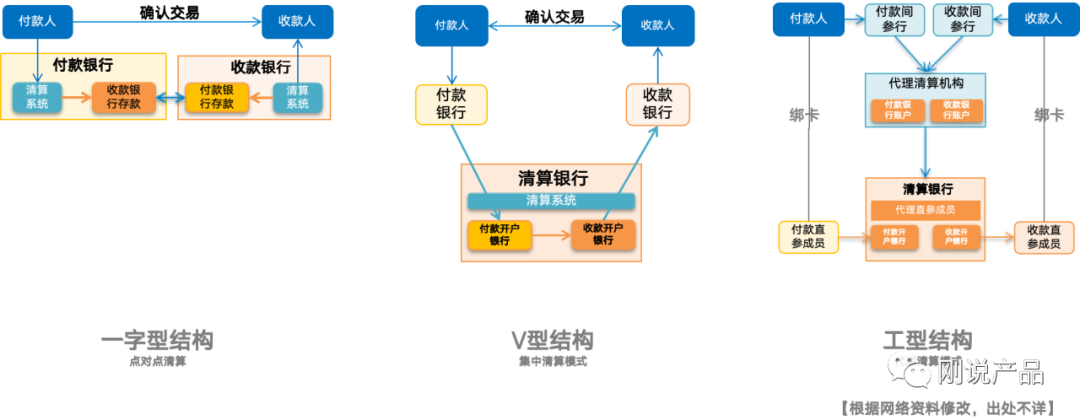

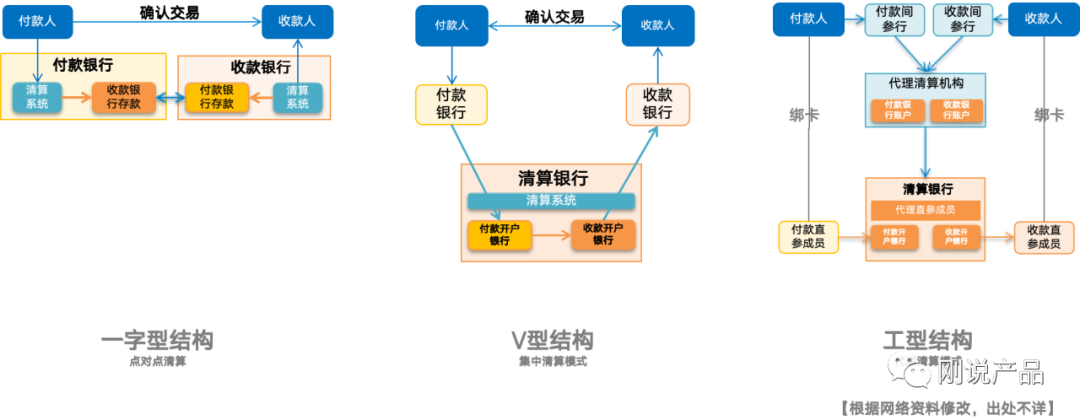

1)一字型结构:点对点清算

早期跨银行交易数量有限,只要和几家银行相互之间存放资金就能实现资金的跨行流动了,这就是柜面通和同业存款的方式。

这种方式开展非常方便,几家银行商量下把钱互相存上就能开展了,就这样最早的跨行清算模式。

2)V字形结构:集中清算模式

后来需要交易的对手银行越来越多,甚至出现了跨境交易。这时候点对点的方式不仅搬钱和管钱麻烦,也非常的不经济。因为每天交易可能就十几亿,但是占用的资金头寸可能就是交易资金的几倍,十几倍,这种模式银行也开始玩不起了。

因此,最好把钱集中存放到一个银行,这样即经济,清算效率也更高。所以清算银行和清算组织中心化清算方式就出现了。

这就是V字形的集中清算模式,这也是至今为止清算效率最高的一种模式。我们平时所说的“人行大小额”、“Swift+CHIPS+Fedwird”就是这种模式。

3)工字型结构:代理清算模式

线上化交易的普及清算网络的中的成员也随之扩张,中小银行、区域银行、非银行金融机构、财务公司也纷纷想加入,这时候中心化的清算模式就开始管理困难了,一个清算银行显然管不了那么多银行账户和存款。

为了解决这个问题,人们想出了“代理清算”的模式,就是清算银行授权一些“大型银行、清算组织”来专门服务相关领域金融业务的清算。

金融机构只要在代理清算机构开户,在其受理范围内的业务直接清算即可,如果要跨行清算再通过“清算中心”来处理。

这样的模式极大的减轻了清算中心的压力,并且专业的人管专业的事情,也能为不同行业的金融机构提供更好的服务。

代理清算机构就像给清算中心安装了插件一样,大幅的提升清算银行的服务能力。我们经常听到的网联清算、银联清算、城银清算、农信银等就是这种模式中的“代理清算机构”。

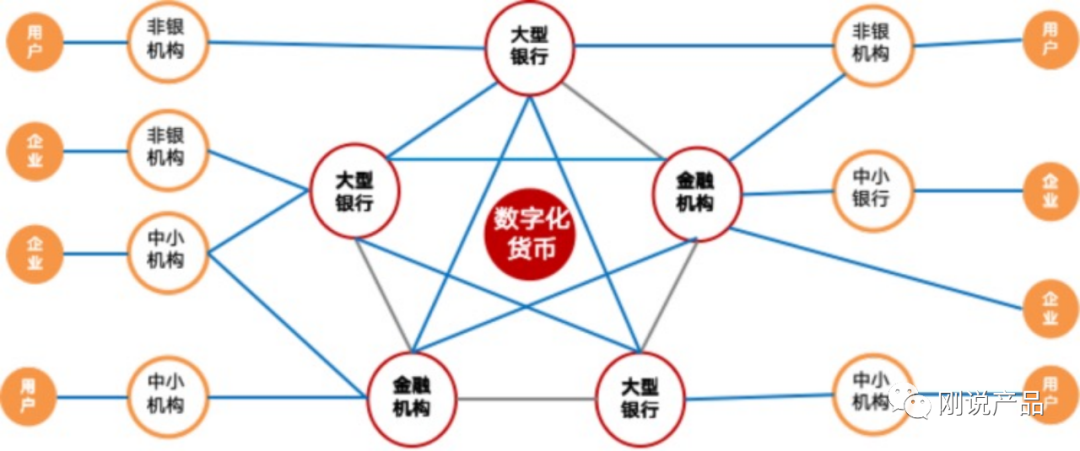

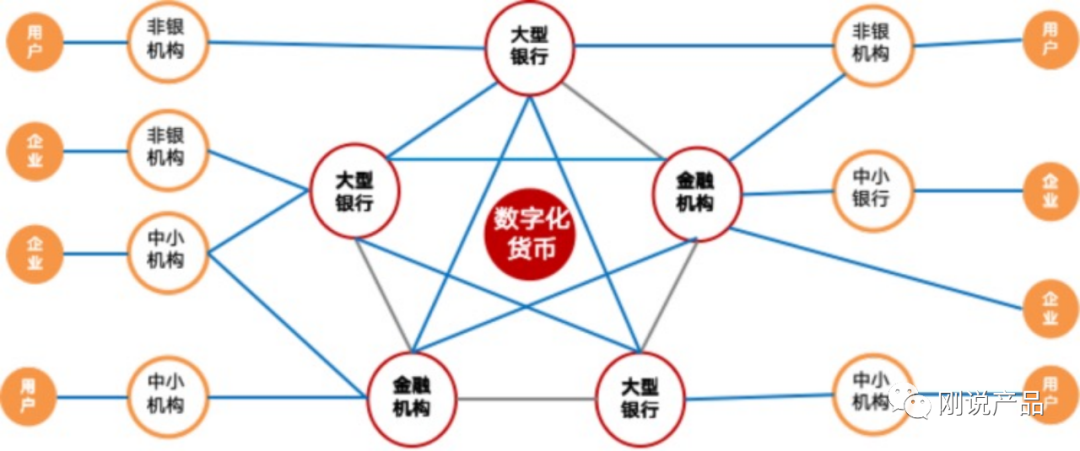

4)网状结构:去中心化清算模式

代理清算模式虽然极大的扩展了清算银行的能力,但依然有其弊端“银行需要先垫付资金,再清算”,能不能做到“支付即结算”银行不需要垫付资金或者少垫付资金呢?

去中心化清算模式

要做到这一点让我们回想下清算的本质是什么?不就是让可信任的资金流动起来嘛!那直接发行大家都认可的法定数字货币不就解决这个问题了吗?因此以数字人民币和USDT的数字化法币就出现了,只要持有大家都认可的“数字货币”资金就可以像交易指令一样都在互联网上流动了,每个参与的金融机构都能自己给客户开展清算业务,这样生意做起来不就更快了吗,这就是网状结构的分布式清算模式。

当然这里面最关键的问题还是“对于数字法币的信任问题”,这里面就涉及国际之间的博弈了,这里面我就不展开细说了。

3.4、清算规则:高效的搬钱方式

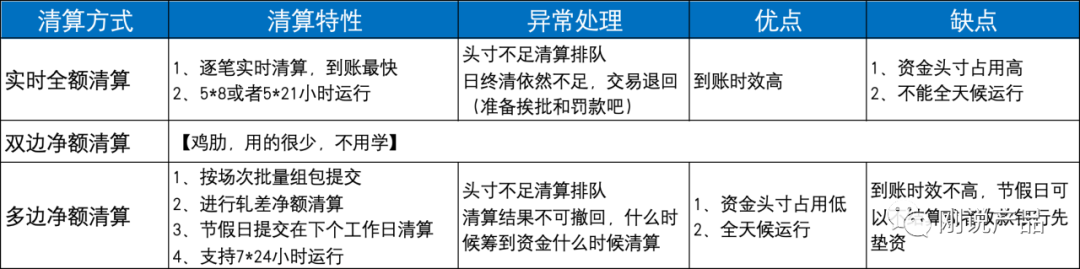

存好了钱,组好了网下面就可以开始愉快的跨行算账了。说到算账很多同学可能就要头疼了,资金算账太烧脑了算的头疼。其实并不是很复杂就三种模式“全额清算、双边净额清算、多边净额清算”,其中“双边净额清算”实际应用场合很少,比较鸡肋,我们记住两种就可以了。

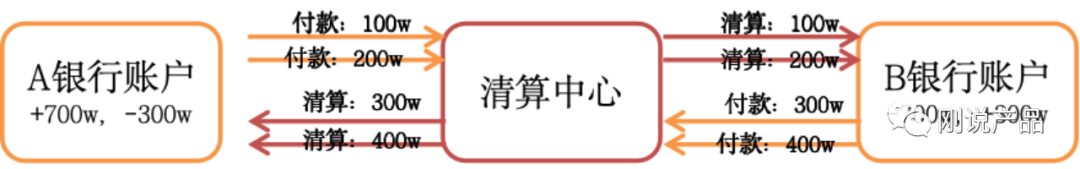

1)笔笔算-全额实时清算(RTGS)

笔笔算最简单最大气清算方式,它每发生一笔指令就进行一次清算,如果付款银行资金头寸不足就暂停他交易,你得马上去筹措资金,到日终清算还没筹措到,交易就会撤销。

上图中我们可以看到,A行和B行总共发生了4笔交易,金额是1000万,清算系统就得给他们一笔笔的清算四次,这种模式显然参与的银行都需要存放大量的资金头寸用来保障交易顺利完成。

这种方式的优点资金到账时效最快。我们知道的人行大额支付系统(HVPS)就是这个模式。当然它缺点也很明显资金头寸占用多,并且这个模式不能7*24小时运行,因为如果节假日发生大额清算造成资金头寸不足,可能筹措资金的交易对手都找不到。

其实我们分析上图的交易不难发现,A银行和B银行之间收付相减实际只需要400万的清算资金。如果客户支付资金没那么着急,实际只要清算400万的差额就可以了,这样每个清算账户上存放的资金就可以减少一半。

因此,稍微慢一点的"轧差净额清算"就出现了。他有两种"双边净额清算"和"多边净额清算"。

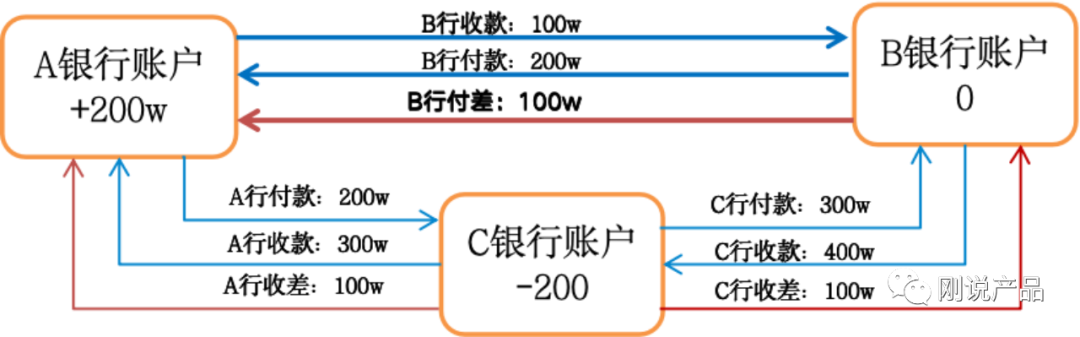

2)两两算-双边净额清算(鸡肋)

这种方式就是前面所说的“对点点清算”的模式采用的资金清算规则。其计算过程是这样,每个银行都在对方开设一个账户并存放资金头寸,然后登记一段时间内的往来资金账务,在规定时间内进行清算。清算时两两计算每个账户之间的差额,然后根据计算结果再两两完成资金结算。

这种方式优点是不用实时清算,资金占用量会比RTGS少,而且可以7*24小时运行(反正客户资金到账也没那么着急)。

但是从上图中可以看到,B行当日收付差额为0,图中C向B付差100万,B再向A付差100万这个过程显然是多余的。由于是银行之间点对点清算,因此这部分损耗就在所难免了。

因此“双边净额清算”这种主要存在于早期的清算交易中,由于比较鸡肋实际清算中用的很少。这里是为了让大家了解下即可,我们主要是介绍下面这种清算方式。

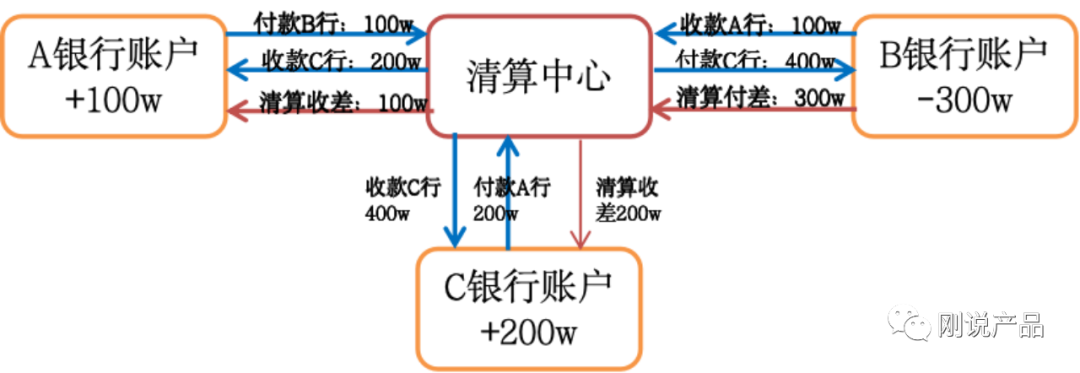

3)逐个算-多边净额清算

我们介绍了前面的“实时全额清算”和鸡肋的“双边净额清算”,他们都有一个共同的问题就是资金头寸占用高。因此人们想出了一个办法增加一个清算中心,把账户都存放在一起,有清算中心把每个账户需要清算的最小资金差额算出来,然后在进行清算,这样即效率高,占用资金头寸也少。

说干就干“多边净额清算”方式就产生了,大家别被这里面的“多边”给吓到了,其实他比“双边净额清算”要简单,你只要把每个账户当日的收付差额算出来,然后交给清算中心,清算中心完成打款清算就完事了。

①清算中心给每个账户根据当天的收付交易计算个差额出来。

--A银行收差100万,B银行付差300万,C银行收差200万

③清算中心把收到自己账户上的付差资金,向收差方付钱

④好啦,清算完成给成员银行发对账通知,回家躺平喽。

--什吗?成员银行说清算结果不对?我是清算中心我直接操作的是你们的资产,你按我的结果去执行就可以了,有问题自己找对手行解决。

4)清算规则对比

1、实时全额清算:这种主要用在需要大金额、快速付款的场景。由于资金头寸占用高,一般来说手续费也比较贵,并且只能工作日运行。

2、多边净额清算:这种主要用在资金到账时效不高,金额也不是很大的高频交易场景。手续费比较经济,也随时可以进行跨行收付款。

四、清算场景呈现

清算场景是一件非常干净利落脆的事情,由于是在银行的资产账户上进行资金结算,所以交易指令一经确认即刻就完成资金的清算和结算处理。

只有这种基于“实收/实付”的的清算方式(会计制度中叫收付实现制)才能满足经济活动中以“应收应付”(会计制度中叫权责发生制)为基础的商业贸易活动。

可能有人会说了,我们日常生活中会用到支票、本票、汇票这些应收应付的票据,做的也是定期借记业务资金也不是马上清算了呀。其实即使是定期借记业务需要比较长的兑付周期,但是在这个周期内只是交易指令的在银行之间的转发,最终的清算还是一把搞定的。

有的同学会说,清算错了怎么办呢?除非清算机构提供专门的冲正或者撤销交易,否则只能凉拌了。这也是清算责任很大,运营规范、系统设计要非常严谨的原因。

所以对于清算场景的理解就是这么一句话“以资金方为准,无条件执行,错了也是你错”。(不会要你的对账文件,不会为你撤销交易,不会来跟你协商,多点契约精神。。。)

五、常见的清算概念

清算中涉及的名称比较多,我这里重点为大家介绍几个比较常用也比较懵逼的清算名词。

5.1、借记和贷记交易

这个可能是最常见也是最容易懵逼的清算名词,并且官方也没给出任何的解释,与之相关的名词还有提出借记行、提出贷记行、被借记行、被贷记行,劈头盖脸一通金融会计名词几乎直接对小白劝退了,下面我们就来做一个通俗化的解释。

我们前面介绍了,银行在央行的存的钱是属于“存放央行存款”属于银行的资产。稍有会计基础的同学就知道,资产类科目是“借方增加,贷方减少,余额反映在借方”(这点一定要记住,因为清算就是一套账务处理流程)

1)“提出借记”就是跨行收款,提出银行的借方发生额增加;

这类交易一般是针对“应收账款”,我们收到一张到期兑付的银行汇票、本票、支票后,到期去银行做跨行收款。

2)“提出贷记”就是跨行付款,提出银行的贷方发生额减少;

这类最为常见,我们给别人转账、采购付款就是用的贷记交易完成跨行转账而。

3)“被借记行”就是被人借记收款的银行(还是提出方的角度哦,别弄反了,反了就晕了)

做借记交易一般都是有前提的,比如应收账款的资金提前存放在“被借记行”的账户内,或者“付款人、提出行、提入行”签订协议,定期在付款人账户上扣款。

4)“被贷记行”就是被人贷记付款的银行(依然是提出行的角度)

被贷记行接受贷记交易最干脆,只要账号和姓名验证正确就直接入账,账号错误就挂账次日发起退票退回去。

5.2、净借记限额

这个名词就更懵逼了,既然有净借记限额,那有净贷记限额吗?没有,因为银行的账户属于资产科目,而资产科目余额只反映在借方。

1)净借记余额:就是银行资产账户上这个“期末余额”,他是“借方发生额”减去“贷方发生额”之后的一个差额。这个余额就是银行账户上的可清算资金。

2)净借记限额:就是设置账户可清算资金的最低下限,低于这个限额清算银行就会给银行发通知,让他尽快去筹措资金防止清算头寸不足造成清算排队。

六、清算总结

2、清算操作的资金是银行的资产,因此银行存放清算资金采用“资产质押”和“资金筹措”两种方式。

3、正是清算资金的资产属性,因此清算结果即是账务结果,成员银行应该无条件执行。

4、清算网络主要有4种组成,其中主流的是“中心清算”和“代理清算”两种方式;

5、清算结构中“网状-分布式清算”还属于探索期,它也是最有可能实现“支付即结算”的极速清算方式。

6、清算规则主要有三种,常用的是“实时全额清算”和“多边净额清算”。

7、做清算要抱着这个心态,“以资金方为准,无条件执行,错了也是你的错”

[1]清算:由于清算和结算的概念在理论和实际运用中的有很多的解释,本文主要采用了《支付清算理论实务》中的国际版本的定义,并且基于清算实际运用场景为金融机构之间,因此在该定义中增加这部分的内容。

[2]资金头寸:头寸名词来源于股票交易,在银行使用的环境下,他指的是参与交易的现金、存款和有价证券。

【入群交流添加我本人微信,清注明来源公众号】

本篇文章来源于微信公众号: 刚说产品