在经济下滑,互联网流量消失,各行各业都缺少爆炸性的可能性,学一门硬核手艺是职场人的竞争力所在。

信贷作为千年存在老行业,在今年极端寒冬大环境下,各金融机构大量逆势抢人,零售金融未来也会需要越来越多的线上科技人才。

从读者角度看,金融行业名词晦涩,入门门槛高行业壁垒大,于是乎呱哥想到一个办法,从C端带着大家体验一笔贷款要经过怎么样的产品设计,从申请到最后的放款经历了哪些系统。

这样大家又能理解信贷业务,还能潜移默化掌握金融的系统和架构设计,接着就让我们开始这趟看似神秘之旅吧。

我找到一个流量平台,映入眼帘的是一堆文案,在这个界面字体最大的,也就是最想告诉我的是,我的最高贷款额度10万元。

但是其实这个所谓的10万额度只不过是预授信额度,所谓的预授信就是后台大数据系统经过一些数据计算,初步估计客户可以借款额度,同时这个额度普遍都会有偏营销的需求,所以通常给的额度都会比较高。

总结来讲,这10万元,只不过是一个钩子,和相亲论坛的美女图片,卖房网的价格便宜的精品小户型一样,是用户得不到的虚幻,还拉高了用户需求阈值,这是互联网产品设计经常被诟病的地方。

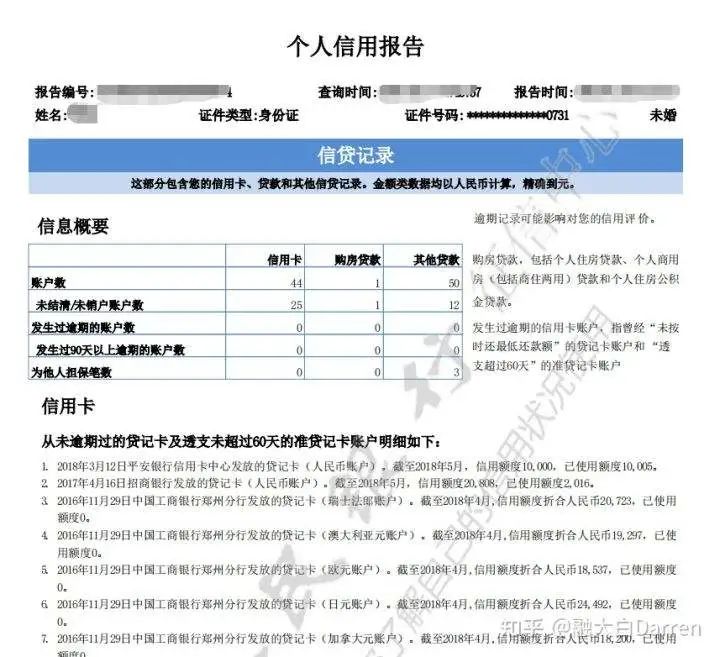

点击立即激活按钮,这时平台就要让我提交征信授权书、手机号、实名认证、个人信息等。

提交这么多信息主要是风险、合规、以及查征信的必备,最后当我这些信息填写完成之后,就会提交到网贷系统,生成一笔订单。

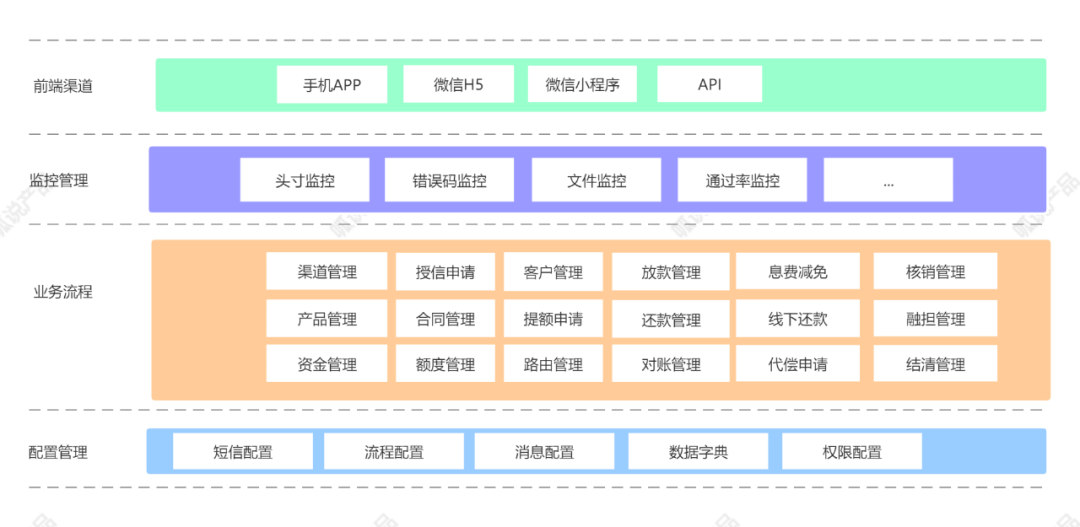

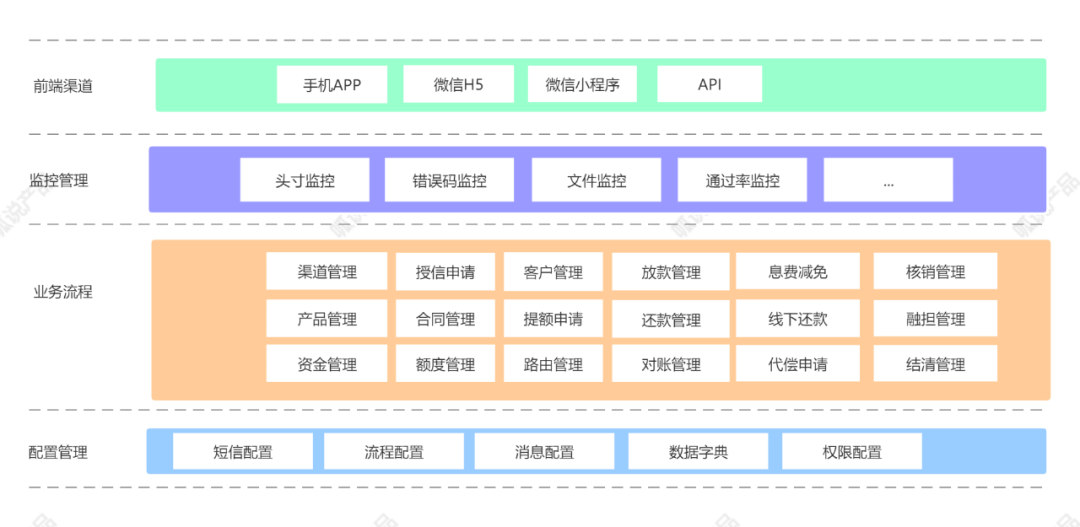

网贷系统是专门处理网络贷款流程的系统,主要包括网络贷款的各种订单、流程、客户、产品、以及贷款的生命管理。

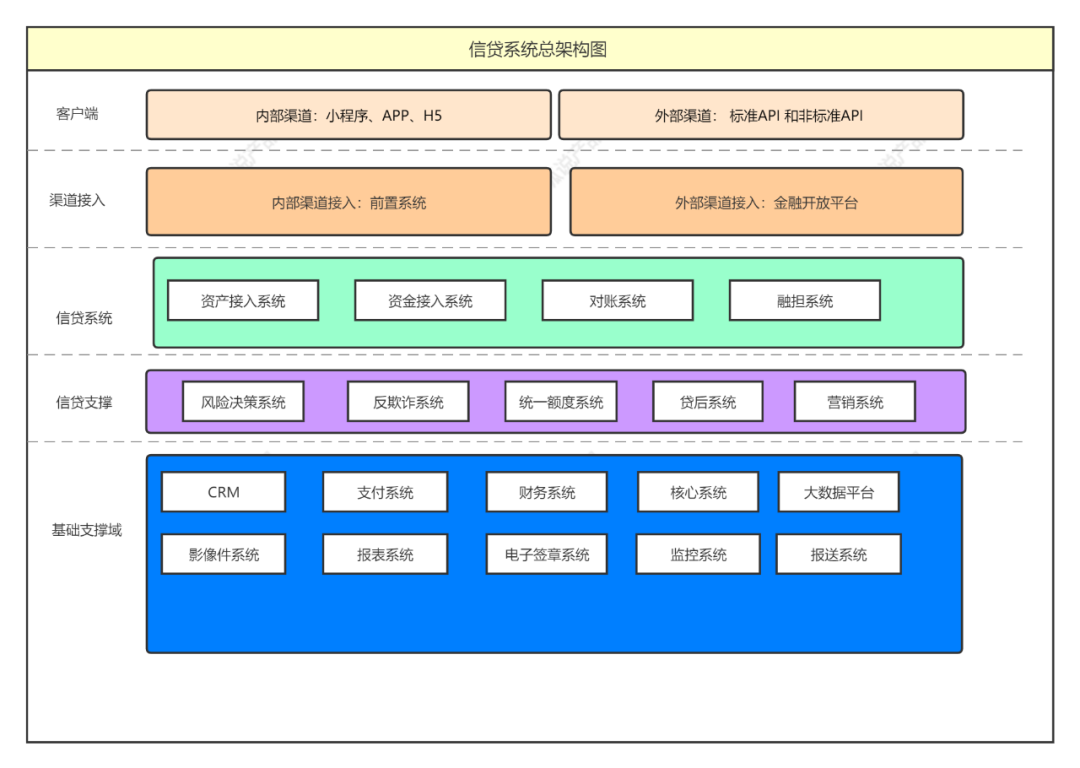

网贷系统功能结构图

网贷系统功能结构图

当我提交个人信息,实际上是系统在网贷后台发起了一笔授信订单。

所谓授信简单来说就是银行等金融机构向客户直接提供资金支持或者在客户需要信用保证时商业银行就客户在有关经济活动中向第三方作出保证的行为。

通俗的说授信过程并不是真正给我放款,而是答应能我放多少款的过程。

这笔订单的命运如何,这笔订单最后的状态是通过还是不通过,在我点额度申请的那一刻才刚刚开始。

接着网贷系统会调用电子签章系统签订电子合同,签章系统是集成了第三方签章系统的内部系统,第三方签章系统比如e签宝等签章公司,专门提供电子签约服务。

网贷贷款一般是选择静默签署,即客户在界面同意,不需要手写签名,而是由平台方代签就算签署完成;

客户只需勾选协议

实现方式是签章系统调用第三方签章系统的服务能力,同时根据配置的征信授权书签署我的姓名,并且生成一份pdf文件,以便后面发送给征信系统,当然如果客户很多需要保存很多pdf文件,为了方便的把pdf们存起来,我们需要一个电子档案室,这时还需要影像件系统。

在互联网中存在大量的黑产,他们手中掌握了大量的手机号卡、公民信息和数以亿计的已泄露的互联网账号密码,如果他们用手中掌握的信息来借款…后果不堪设想。

所以反欺诈系统根据获取设备id、终端类型是安卓还是ios、操作系统版本号、网络信息如wifi ssid(无线网络名称)和wifi mac(无线网络序列号)、手机号等信息,然后根据关系图谱等大数据技术,识别当前客户所登录的设备是否存在反欺诈场景。

网贷系统通知反欺诈系统,客户的基本信息、设备信息,如果反欺诈系统告诉网贷系统这笔授信订单存在欺诈可能,网贷就会把授信订单变成拒绝状态。

反欺诈过了那只是第一关,接着我们来查询征信系统,中国人民银行征信系统截至2015年,该数据库收录自然人数共计8.7亿人,其中3.7亿人有信贷记录。

征信系统这是中国最大的信用数据库,这个数据库也不是谁随便开放给其他机构使用,必须是有资质的金融机构查询,并且经过客户的同意,并且金融机构通过专线和人行征信系统相连,征信报告上面有客户的信用卡情况,大额负债情况,如果征信不好,那么大概率也是授信拒绝的。

大数据信用风控系统,可以充分挖掘数据价值,比如征信数据是有重要的数据价值,当然还可以接入一些电商、税务、公积金、网贷黑名单数据,为信贷业务提供贷前、贷中、贷后覆盖信贷全流程的各类风控决策支持。

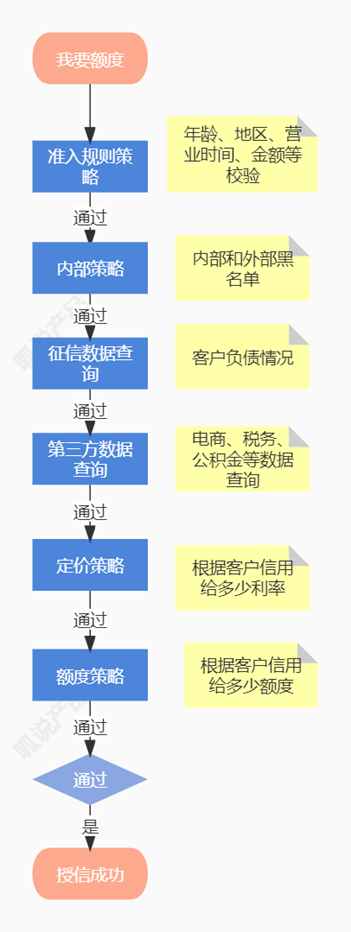

信用风险决策系统是根据多种数据查询的结果,然后决定授信通过还是不通过,以及通过的话把客户分成不同的风险等级,而不同的风险等级对应不同的额度,以及不同的利率。

以上表格是额度和利率生成的简化逻辑,真实情况下决定额度和利率的因素有很多,关注我后续展开。

当网贷系统调用风险决策系统,风险决策系统就会告诉网贷系统这笔授信订单是否通过,如果通过给客户的额度和利率是多少。

如果一家金融机构还有多个产品,那么就需要有额度系统专门管理额度,因为额度也是有生命周期的,短则一年,长则三五年,而且客户逾期,全部归还欠款的场景下,额度可能生成、占用、和释放,这就需要一个统一的额度管理系统承接。

当我的授信申请订单订单经过层层审批,最后终于通过,最后展示给我的额度就是可借额度。

在这张图里面,可借额度是43000元,年利率是9.125%。日利率=年利率/360=0.00025

如果一万元,借一天,那么利息=10000*0.00025=2.5元。

当我尝试借了100元,最后的钱是怎么到达我的卡上呢,跟着我继续。

当我借100元,借款3个月,并且选择每月等额,即等额本息的时候,我每个月需要还款33.93元。

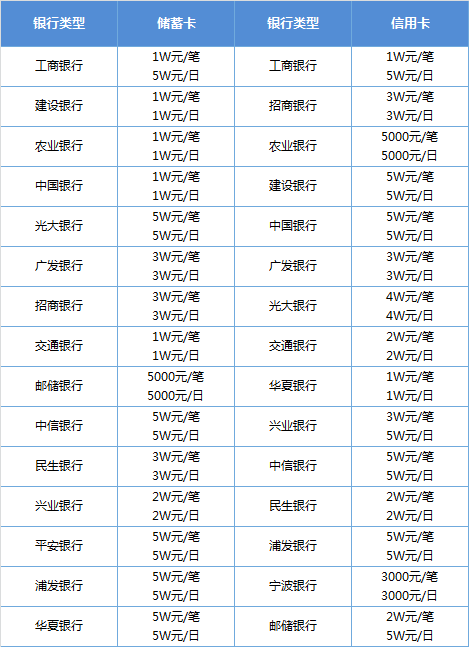

每次我们只能借款金额是小于最高可借金额,如果这个时候还没有绑定银行卡,那么需要执行绑卡操作。

如果没有绑卡协议,第三方支付是不能从客户卡上扣款,绑卡是将自己的银行和金融机构支持的支付机构签订绑卡代扣协议,这样还款的时候。金融机构就能通过第三方支付机构从客户银行卡进行扣款。

当选择100元金额提交后,就在网贷系统中生成一笔放款申请的订单。

和授信申请订单类似,放款申请订单也需要签订放款合同,也要过反欺诈系统和风险决策系统。

当风险决策系统认为这笔放款申请通过之后,接着网贷系统可以邀请支付系统上场了。

转账支付是指网贷系统发出指令其银行内部账户将一定金额转移到客户的账户中。

转账的过程中,网贷系统会告诉支付系统划拨金额,划拨到那张卡,支付系统会判断银行卡状态,是否超过限额,因为不同的银行卡每日转账是有限额的。

如果以上都满足,支付开始从存款核心开立的放款专户进行划拨,根据会计准则里面的放款账户可能很复杂,这么复杂的账户也需要一个系统来管理,那就是核心系统。

核心系统是以处理银行最基本的存款、贷款业务为主的系统,这些业务是银行业务中最基础、最核心的部分,因此称之为核心系统。核心系统包括存款、贷款、资金业务、总账、卡系统等等。

其中存款核心是一个专门管理各自放款账户的系统,放款方专门提前在账户中充值了足够多的头寸。

比如财务预估今天能放款1000万,假如放款金额到了900万,那么就预警头寸不足,到了1000万,头寸不足那么就放款失败。

贷款核心是一个专门计算一笔贷款本金,利息,罚息的系统,同时客户还款后,也会更新每期已还金额、每期应还金额。

比如我贷款了100元,贷款了三个月,是等额本息,那么核心系统可以计算好每期应该还款金额,如果我还款了第一期,核心系统又会更新还款计划。

当我提前还款了50元,核心系统更新还款计划,具体每期还多少钱,这里涉及不展开了,大家可以关注我见后面的文章。

最后这笔贷款就通过第三方支付转账到客户的银行卡,我的手机也可能收到一个放款短信。

有些平台在借款的时候,还会给客户使用优惠券,券发送的系统就是营销系统。

目前常见的营销券有利率折扣券和免息券,比如上图中借呗给我发的就是利率折扣券,原来的年利率从14.6%降低到了9.125%。

营销系统发放的过程,可能是后台对于信用良好的客户,定向发送一些优惠券,当客户使用优惠券的时候,对这笔券状态进行核销处。

我们还看到一个信息,就是在界面上还写了中原消金,马上消费等机构的名字,为什么我在饿了么上借款,却要在其他资金方的logo呢。

这是因为我登录的只不过是一个互联网流量平台,可能我借款背后真正的资金方是银行,消费金融公司等有专门放贷资质的公司。

那么作为平台方我得有个资金方管理系统,用来管理资金方的接入,如果接入多家资金方,还得设计资金路由功能,这就是资金接入系统。

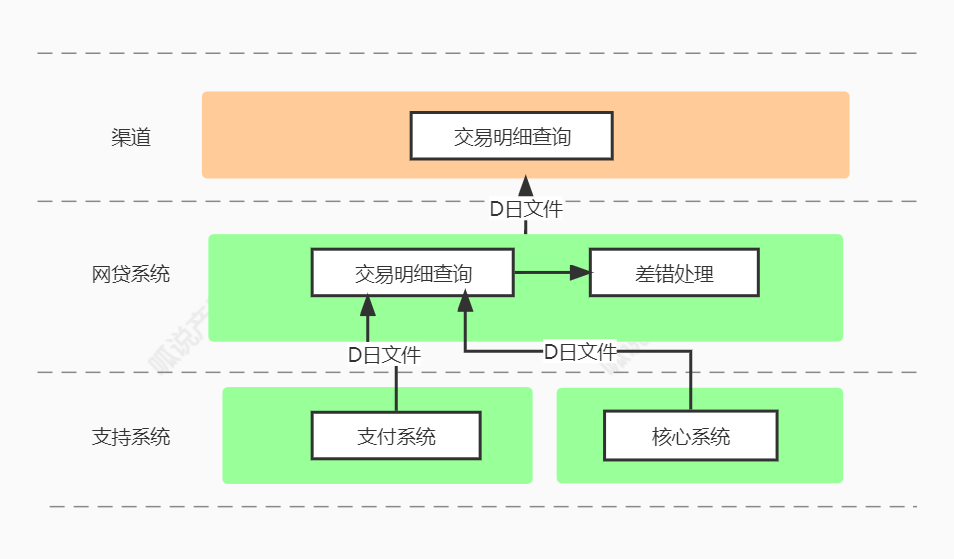

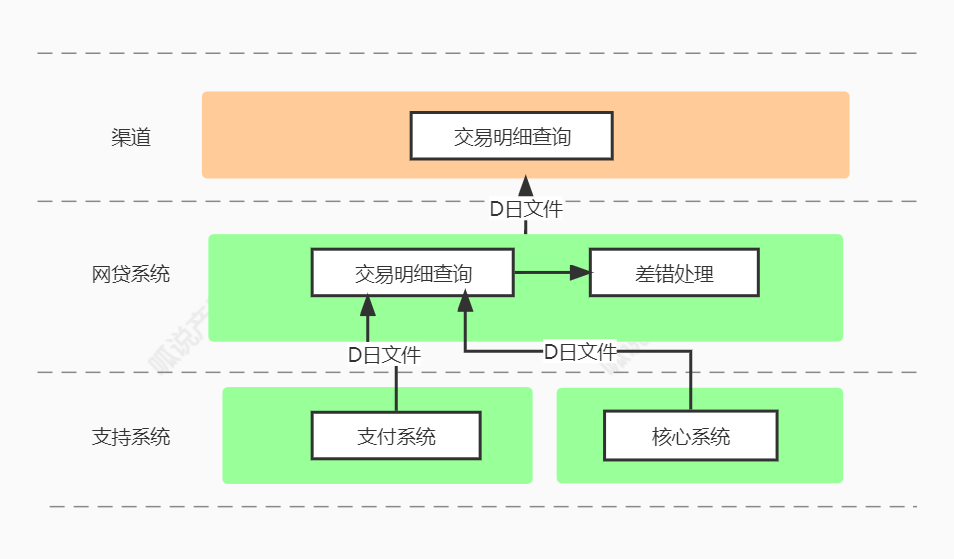

涉及资金安全问题,哪怕一毛一分都不能错,错了客户就可能来投诉,所以放款之后还得需要一个对账系统。

对账对什么呢?大家也看到了整个放款链路这么长,可能出现的场景是放款成功、支付没有划拨成功或者是放款失败支付划拨成功了。

对账一般分为 资产方和资金方对账,网贷和支付核心系统对账两种方式。

对账方式一般是一方D+1提供前一天账单,双方两两对账,如果双方某一笔账单不一致那么形成差异记录,由业务人员主动处理。

当一笔贷款我到期了客户需要主动还款,这是大部分好客户,但是也会存在部分客户逾期不还的场景,以及涉及高风险客户还款预警、催收、二次营销等场景。

要满足贷后大数据情况,对有风险的客户提前预警,从而给客户降低额度,甚至账户暂停的能力。

根据客户还款情况,满足客户结清、客户展期、客户代偿、客户借新还旧、贷款终止、息费减免、诉讼等一系列管理能力。

催收贷后风险管理的组成部分,比如提供风险客户管理、催收记录管理、外呼管理,同时视情况需要灵活使用短信、IVR自动语音外呼、智能语音外呼功能等。

催收系统可以通过提升数字化管理能力,为催收作业人员提供易用、有效的系统工具支持,比如给客户进行分级,并且建议催收人员在不同的场景下使用最有效的催收手段,让该风险指标降低下来。

了解了一笔贷款是如何发放最后我们得出了一个网贷系统的架构图,比如:

每个系统根据处理的场景和定位,又可以拆分开来讲,比如之前我们讲了额度系统和网贷系统,其它系统关注我,我们后面见。

文章来源于我小伙伴的微信公众号“呱说产品”,对信贷行业的小伙伴,赶紧来关注一波吧~

也欢迎加入信贷产品经理社群,目前已经有蚂蚁金服、微众银行、平安、中银、马上消费,360金融,中原等消费金融产品经理加入。

作为产品经理,你应该了解架构图!(1)架构图分了这8种!

本篇文章来源于微信公众号: 晓庄同学产品笔记

网贷系统功能结构图

网贷系统功能结构图